De verwoestende aardbevingen in Turkije en Syrië zullen ook een gevolg hebben voor de globale staalmarkt. Staalfabrieken in Turkije liggen stil en onduidelijk is wat dat voor de staalexport van het land betekent. Marktprijzen in de EU vertonen een opgaande trend, omdat fabrieken zien dat de orderboeken vol lopen, levertijden uitlopen, productiekosten toenemen vanwege duurdere grondstoffen en hoge energielasten. Daarnaast stijgen ook de importprijzen. ArcelorMittal verhoogde onlangs de basisprijzen voor warmgewalst materiaal naar € 820 per ton (DAP). Staalprijzen op andere continenten worden ook hoger. In China is men optimistisch gestemd over een beter wordende economie en daarmee een grotere behoefte aan staalproducten.

Europese producenten geven momenteel langere levertijden af en ook bevestigde levertermijnen worden niet altijd nageleefd, wat tot verzorgingsproblemen leidt bij distributiebedrijven. Het wegvallen van materiaalleveringen door Turkije zal leiden tot meer vraag vanuit de binnen-Europese markt. Alles bij elkaar genomen is de verwachting dat staalprijzen vooralsnog stabiel zullen blijven of wellicht wat zullen gaan stijgen.

| Indicatieve basisprijzen per ton |

Warmgewalste coils | Koudgewalste coils | Sendzimir verz. coils | Kwartoplaat |

|---|---|---|---|---|

| December 2022 | € 650 – 680 | € 730 – 750 | € 785 – 820 | € 890 – 960 |

| Januari 2023 | € 720 – 760 | € 790 – 840 | € 830 – 870 | € 925 – 980 |

| Februari 2023 | € 780 – 820 | € 870 – 900 | € 930 – 950 | € 1020 – 1050 |

* Bij deze prijzen dienen nog toeslagen voor kwaliteit, dikte/breedte/lengte en eventueel beitsen, evenals

vrachtkosten gerekend te worden.

*** Genoemde prijzen zijn indicatief, circa en geheel vrijblijvend.

Marktsituatie

De enorme en allesverwoestende aardbevingen van 6 februari jongsleden in Zuidoost-Turkije en Noordwest-Syrië waren verschrikkelijk en hebben dramatische gevolgen voor de lokale bevolking. Onduidelijk is nog steeds het aantal dodelijke en gewonde slachtoffers, maar zeker ook ongewis ziet de nabije toekomst voor de bewoners van die regio’s eruit. Wij van NovioStaal hopen van harte, dat veel hulp spoedig de getroffen gebieden zal bereiken en de bevolking snel medische verzorging en ondersteuning in allerhande vormen zal krijgen om de traumatische gebeurtenissen te kunnen verwerken, de wederopbouw op korte termijn kan beginnen en de bewoners hun dagelijkse leven weer kunnen oppakken.

Wat de gevolgen van deze enorme tragedie voor de Turkse en internationale staalmarkt kunnen zijn is nog erg ongewis. Feit is dat in de getroffen regio veel staalproducenten en -walserijen gevestigd zijn, die voor hun transport afhankelijk zijn van de eveneens zwaar getroffen haven Iskenderun. Naar wij vernemen is de materiële schade bij de installaties van de staalfabrieken beperkt gebleven. Bij de meeste fabrieken ligt de productie echter toch stil door uitval van veel medewerkers, die slachtoffer van de aardbeving zijn geworden dan wel vermist worden, dan wel geen huisvesting meer hebben, dan wel niet kunnen werken omdat ze op zoek zijn naar familieleden. Daarnaast is de infrastructuur dermate zwaar beschadigd als gevolg waarvan normaal wegvervoer nagenoeg niet gebruikt kan worden. Bovendien is er in de haven van Iskenderun zodanig veel schade aangericht dat deze nauwelijks bereikbaar is en goederenomslag voorlopig onmogelijk lijkt. Voor de kust liggen veel schepen die hun lading niet kunnen lossen of laden en onduidelijk is wanneer dat weer zal kunnen gebeuren.

De Turkse markt is een van de globale hot spots voor schroot, maar de handel hier ondervindt veel hinder vanwege het natuurgeweld. Het is nog onduidelijk hoe de Turkse regering de materiële kant van de aardbeving zal gaan aanpakken, maar voor de wederopbouw van de zwaar getroffen Turkse stad Gaziantep en de regio zal veel staal nodig zijn. Niet ondenkbaar is daarom dat de overheid zal besluiten export van schroot (nodig voor de productie van staal) en gewalste staalproducten voorlopig zal verbieden of beperken. Turkije is ook een van de grootste afnemers van walsplakken (slabs) en walsknuppels (billets) uit Rusland. Dus dat laatstgenoemde land zal ook de negatieve gevolgen van de aardbeving gaan voelen, want haar export naar Turkije zal de komende tijd aanmerkelijk minder worden. Rusland is als gevolg van de vorig jaar door de EU, de VS en andere geallieerden opgelegde sancties op zoek gegaan naar andere exportgebieden. Turkije was dus al een afnemer van Russisch materiaal en is een van die afzetmarkten waar Rusland meende te kunnen groeien, omdat dat land niet mee doet met de eerdergenoemde sancties.

In de EU hebben we de afgelopen weken een duidelijke opwaartse prijsontwikkeling gezien.

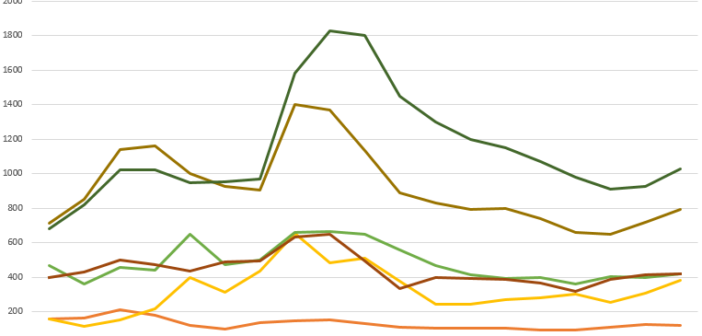

Sinds begin december zijn op de spotmarkt de basisprijzen voor warmgewalste rollen staal (coils) met ruim 20% gestegen en natuurlijk gingen de prijzen voor daarvan afgeleide producten, koudgewalst en verzinkt materiaal, ook omhoog. Voor een deel is die stijging te verklaren vanwege hogere grondstofprijzen in Azië, optimistische groeiverwachtingen over de Chinese economie, oplopende importprijzen, gestegen energiekosten en doordat fabrieken sinds begin vorige maand meer orders geboekt hebben, waardoor levertijden langer werden. Zo melden enkele producenten pas in mei te kunnen leveren en ons bereikte zelfs het bericht als zou een Zuid-Europese fabriek voor het eerste halfjaar volgeboekt is.

Daarnaast hebben verschillende EU-staalmakers en walserijen met productievertragingen te kampen, waardoor toegezegde levertijden niet nageleefd worden. Dat leidt momenteel tot problemen bij de distributeurs, aangezien sommige kwaliteiten en materiaaldiktes schaars geworden zijn of nog niet leverbaar vanwege de genoemde levertijdvertragingen. Ook onlangs gepubliceerde negatieve financiële cijfers over het laatste kwartaal of halfjaar respectievelijk de prognoses voor het lopende kwartaal noopten fabrieken de prijzen opwaarts aan te passen om hun winstgevendheid proberen te herstellen. Bovendien wordt er sinds 6 februari jl. rekening mee gehouden, dat het aanbod van Turks materiaal op de Europese markt voorlopig redelijk beperkt zal zijn vanwege de gevolgen van de aardbeving aldaar. Waarschijnlijk mede daarop inspelend kondigde ArcelorMittal Europe medio deze maand alweer een verhoging aan. De officiële basisprijs voor warmgewalst materiaal is nu € 820 per ton (DAP), waar eerder nog tot ca. € 50 lager werd aangeboden. Andere fabrieken volgden al snel en speculeren mogelijk er ook op, dat er meer aanvragen voor leveringen op korte termijn zullen komen en dan met name van handelaren, servicecenters en verbruikers die voorheen in Turkije kochten. De vraag is echter of het een realistisch prijsniveau is, want zal de sinds begin januari toegenomen vraag naar staal aanhouden of niet? En zo ja, waar komt die vraag dan wel vandaan? Kan het zijn dat servicecenters en handelaren sinds begin van dit jaar juist meer orders geplaatst hebben om hun voorraden aan te vullen, omdat ze in het vorige kwartaal zeer terughoudend met bestellen waren? Tegelijkertijd lijkt namelijk de materiaalbehoefte vanuit de industrie niet echt toegenomen te zijn. En zijn diezelfde handelaren en servicecenters vervolgens bereid weer orders te plaatsen tegen dit hogere prijsniveau, daar waar ze al moeite hebben de recente prijsverhogingen bij hun afnemers doorgevoerd te krijgen? Een opmerkelijk voorval hierbij is namelijk, dat een staalproducent onlangs een deel van het voor de automobielindustrie bestemde tonnage op de markt gebracht heeft om dat te verkopen in andere sectoren. Betekent dit dat de vraag uit de autobranche toch lager is dan de prognoses luidden? Het zou inderdaad kunnen, dat de afname in die sector minder is dan verwacht, omdat het probleem van het tekort aan onderdelen, m.n. halfgeleiders, nog steeds niet opgelost is. De meeste automakers rapporteren recentelijk namelijk wel hogere productiecijfers, maar desondanks zijn die meestal toch lager dan vóór de uitbraak van COVID-19. Bovendien worden steeds meer hoogovens, die vorig jaar stilgezet werden vanwege een zwakkere staalmarkt, weer opgestart, waardoor meer materiaal op de markt zal worden aangeboden. Anderzijds ten faveure van de positie van de staalmakers geldt, dat de optimistische verwachtingen over de groei van de Chinese economie wel eens bewaarheid zouden kunnen worden. Zo is vorige maand bijvoorbeeld het aantal nieuw verstrekte bankleningen voor investeringen in de vastgoedsector vergeleken met de voorgaande maand verdrievoudigd en heeft dit het immense bedrag van ruim $ 700 miljard bereikt. De stimuleringsmaatregelen van de Chinese regering zouden dus kunnen gaan werken en dat zou logischerwijs op korte termijn tot een grotere staalbehoefte kunnen leiden. Inderdaad zien we de prijzen op de Chinese markt een opwaarts trend vertonen. Daarmee wordt China ook voor andere exporterende Aziatische landen weer een interessante markt. Tevens zijn levertijden van importmateriaal naar Europa opgelopen. Voor sommige producten worden nu termijnen van 4-5 maanden na opdracht afgegeven. Een ander motivatie voor de Europese staalfabrikanten hoge noteringen af te geven is dat prijzen in zowel India, het Verenigd Koninkrijk als in de Verenigde Staten eveneens stijgend zijn. India vanwege toegenomen opdracht voor de infrastructuur en de Verenigde Staten omdat men daar optimistisch is over de ontwikkeling van de automobielsector.

Samenvattend is onze vrijblijvende verwachting dat staalprijzen op de Europese markt vooralsnog stabiel zullen blijven, maar kunnen we tegelijkertijd ook weer niet uitsluiten dat deze toch langzaam verder omhoog zullen gaan kruipen.

Staalproductie

In de maand december 2022 bedroeg de mondiale productie van ruwstaal voor de 64 landen die rapporteren aan de World Steel Association (WSA) 140,7 miljoen ton (mto), wat een daling van ca. 10,8% laat zien vergeleken met december 2021.

China produceerde 77,9 mto (-2,1%) t.o.v. december 2021. India 10,6 mto (+5,5%).

Japan 6,9 mto (-7,4%). USA 6,5 mto (-5,9%). Rusland * 5,5 mto (-7,2%). Zuid-Korea 5,2 mto (-6,5%), Duitsland 2,7 mto (-8,4%). Turkije 2,7 mto (-12,9%). Brazilië 2,5 mto, (-5,8%) en Iran 2,7 mto (+8,0%) in vergelijking met december 2021.

De globale staalproductie in 2022 bedroeg totaal 1.878,5 mto, een daling van 4,2% vergeleken met 2021. China is nog steeds lijstaanvoerder, hoewel het volume met 21,7 mto afnam (-2,1%). De Russische staalfabrieken hebben 5,5 mto staal minder geproduceerd (-7,2%), mogelijk mede als gevolg van de door o.a. de EU en VS opgelegde sancties.

ArcelorMittal Europe

Onlangs publiceerde ArcelorMittal Europe haar cijfers over het 4e kwartaal 2022 en daaruit bleek dat het concern gedurende deze periode een verlies geleden heeft. Als oorzaken worden genoemd de gedaalde marktprijzen en de ingezakte vraag. De staalprijzen zijn begin 2022 behoorlijk gestegen, echter in het voorjaar 2022 voortdurend lager geworden. In vergelijking met het 4e kwartaal 2021 bedroeg de daling zelfs ruim 30%. Europa’s grootste staalproducent leed over het vorig kwartaal een operationeel verlies van $ 10 miljoen, terwijl in het 3e kwartaal nog een positief resultaat van $ 158 miljoen werd geboekt. ArcelorMittal Europe verwacht dat in 2023 de staalbehoefte met 1 tot 2,5% zal toenemen.

Link magazine editie februari/maart 2023 | jaargang 25 thema: Volle buffers en toch tekorten. Lees Link digitaal of vraag een exemplaar op: mireille.vanginkel@linkmagazine.nl

Tata Steel Europe

Ook de Europese vestigingen van het Indiase concern met fabrieken in het Verenigd Koninkrijk en Nederland (IJmuiden) zagen de omzet gedurende het 3e (fiscale) kwartaal dalen. De productie nam met 13% af tot 2,24 miljoen ton en de gerealiseerde omzet daalde 9% tot € 2,3 miljard. Hier werden dalende staalprijzen, hogere productiekosten vanwege de gestegen energieprijzen als oorzaken genoemd. Een mogelijke recessie en blijvend hoge energiekosten maken dat het concern pessimistisch is bij haar prognose over 2023.

Eurofer

De vereniging van staalfabrieken in Europa heeft haar prognose over het uiteindelijke staalverbruik gedurende 2022 neerwaarts bijgesteld naar -4,6% (voorheen -3,5%). Achtergrond van deze correctie is het fors gedaalde verbruik gedurende het 3e kwartaal, namelijk 32,2 miljoen ton. Dit betekent een daling van 11,2% vergeleken met dezelfde periode 2021 en is het laagste verbruik sinds de uitbraak van de pandemie. De verwachting is, dat 2023 een lichte verbetering vertonen, maar desondanks gaat men toch uit van nog een daling (-1,6%), terwijl er pas een herstel verwacht wordt in 2024 (+1,6%). Eurofer verwijst naar de diverse onzekerheden, die van grote invloed kunnen zijn. Daarbij wordt onder meer naar de ingestelde “Inflation Reduction Act” in de VS verwezen, die mogelijk industriële bedrijven uit Europa zal wegzuigen.

Russische Federatie

Ondanks de sancties die door o.m. de Verenigde Staten en de EU aan Rusland opgelegd zijn is de omvang van haar export van walsplakken (slabs) in 2022 toch toegenomen. De belangrijkste afzetmarkten voor Russisch materiaal voorafgaand aan de Russische invasie van Oekraïne in februari 2022 waren Europa en Noord- en Midden-Amerika. Kijkend naar het verloop gedurende het jaar zijn de geëxporteerde volumes naar deze beide markten in de loop van de laatste 12 maanden wel gedaald. Per saldo werd 85 minder naar de EU en 12% minder naar Noord- en Midden-Amerika geleverd. Daarentegen echter is de export naar Azië en het Midden-Oosten c.q. Noord-Afrika fors gegroeid. De Russische uitvoer naar deze regio groeide naar bijna 900.000 ton,

waarvan Turkije het leeuwendeel voor haar rekening nam. In totaal exporteerde Rusland in 2022 bijna 10 miljoen ton walsplakken, een toename van 7% t.o.v. 2021. De uitvoer van warmgewalste coils naar Europa nam met 77% af naar bijna 575.000 ton (2021: 2.495.000 ton).