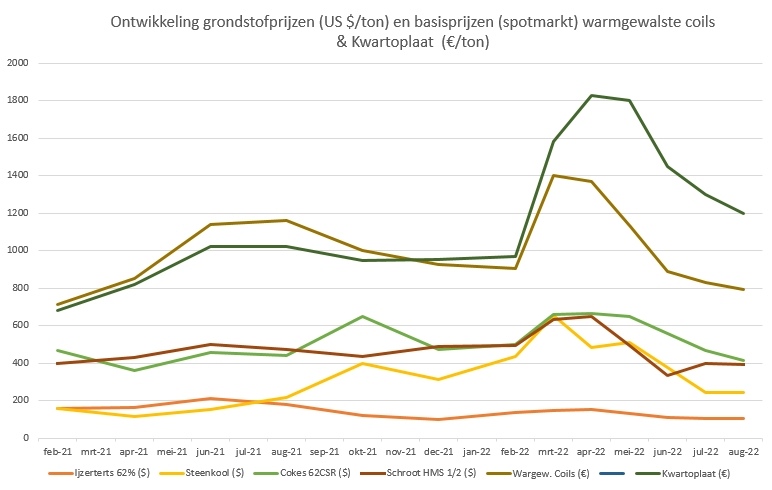

Dat wat veel staalmakers eind vorige en begin deze maand hoopten is niet uitgekomen, want een opwaartse prijscorrectie vond niet plaats. Sterker nog: de basisprijzen in de staalmarkt vertoonden juist op de spotmarkt nog steeds een neerwaartse lijn. Voor een deel moet de oorzaak gevonden worden bij de instabiele marktsituatie op de Chinese markt, waar staal- en grondstofprijzen dan weer stegen en dan weer daalden. Een koersvaste opwaartse prijsontwikkeling bleef uit mede vanwege de effecten van de zware Lockdown eerder dit jaar en de pessimistische verwachtingen over de onroerend goed markt in combinatie met uitblijvende stimuleringsmaatregelen door de nationale overheid. China’s Politbureau-vergadering van eind juli heeft de toon gezet voor het economisch beleid in de tweede helft van het lopende jaar. Een grootschalige stimulans werd uitgesloten, hoewel deskundigen menen dat toch enige ondersteuning noodzakelijk zal zijn om de economie draaiende te houden. De hoop op een nieuwe hausse, zoals die na de eerste golf van Covid, lijkt echter ongegrond. In China is het prijsniveau inmiddels zo laag geworden dat fabrieken besloten tijdelijk minder te gaan produceren om hun verliezen te beperken. Overigens moet daarbij tevens gemeld worden, dat regionale overheden vanwege de heersende hitte en beperkte energiebronnen grote energieverbruikers opgelegd heeft hun productiecapaciteit neerwaarts bij te stellen. In juli daalde de totale productie met ruim 10% naar ca. 81,5 miljoen ton in vergelijking met juni. Over de periode januari t/m juli nam het gefabriceerde tonnage ruwstaal af met bij 6,5% naar 609 miljoen ton (2021: 652 mto). Ondanks de kleiner geworden productiehoeveelheden steeg de export van Chinees gewalst staal, wat ook aan zou kunnen duiden hoeveel de staalbehoefte in dat land onderuit is gegaan. Vergeleken met juli 2021 nam de export met bijna 20% toe naar 6.670 mto. Inmiddels zien we in China over de eerste weken wel weer een toename van de productie. De staalprijzen op de Aziatische markt bleven als gevolg van de ontwikkelingen in China ook op een laag niveau. Bijvoorbeeld worden momenteel warmgewalste coils in landen als Vietnam en Thailand aangeboden met prijzen tussen de $ 610 – $ 630 per ton CFR, wat ook tot lage of zelfs nog lagere exportprijzen naar de EU geleid heeft. Intussen gingen in Europa de vakantieperiodes van start en in combinatie met de nog steeds hoge voorraden bij de distributiebedrijven herstelde de vraag naar staal niet, met als gevolg dat de neerwaartse prijsdruk aanhield. Eurometal berekende dat de gemiddelde ligduur van de voorraden van de bij haar geregistreerde leden in juni 79 dagen bedroeg, terwijl dat in 2021 nog 53 dagen was. Europese staalmakers bleven en blijven worstelen met de gematigde vraag uit de markt en dus dunne orderboeken alsmede bovendien met niet-rendabele prijzen, waardoor ze gedwongen werden productiebeperkingen in te gaan voeren. Navolgend noemen we enkele voorbeelden van tijdelijk stilgelegde lijnen, natuurlijk deels ook vanwege de eerdergenoemde vakanties zoals in Zuid-Europa. Echter hebben diverse fabrieken die periode dan wel met een aantal weken verlengd.

In Frankrijk heeft NLMK een verzinklijn tijdelijk gesloten voor onderhoud, maar heeft nog niet bekend gemaakt wanneer de productie hervat gaat worden. ArcelorMittal heeft een hoogoven met een capaciteit van 1,5 miljoen ton vanwege tegenvallende vraag stilgelegd. Ook hiervan is onbekend wanneer deze herstart zal worden. In Italië hebben 3 staalfabrieken diverse lijnen, zoals hoogovens, elektro-ovens, metallurgie- en walslijnen uit productie genomen. Alleen al bij de hier genoemde ovens gaat het om een totale hoeveelheid van 6 miljoen ton op jaarbasis. In Duitsland, Slowakije en Tsjechië zijn in totaal 3 ovens stopgezet of draaien deze met gereduceerde capaciteit. ArcelorMittal heeft werktijdverkorting voor haar fabriek in Eisenhüttenstadt aangevraagd voor de maanden augustus en september. Daarnaast is zeker nog ongewis wat de gevolgen zullen zijn voor de Duitse staalindustrie in het algemeen vanwege de huidige extreem lage waterstand in de Rijn en Waal. Deze rivieren worden gebruikt voor de aanvoer van o.a. ijzererts, kolen en schroot vanuit Rotterdam, maar ook voor de afvoer van gereed materiaal vanuit het Roergebied ten behoeve van exportopdrachten overzee. Weliswaar kan dat deels gecompenseerd worden middels railvervoer, maar ook daar zijn er beperkingen. De watertransporttarieven zijn inmiddels geëxplodeerd, namelijk oplopend van voorheen ca. € 12 – € 15 per ton naar nu ca. € 60 – € 65 of meer per ton. Daarbij zijn er ook nog transportbedrijven die extra toeslagen berekenen. De schepen, die de genoemde rivieren bevaren, kunnen nu tot maximaal 25% van hun capaciteit beladen worden. Afgezien van voorgaande problemen vreest de Duitse staalindustrie nog dat de gestegen gasprijzen tot een kostenstijging van jaarlijks ca. 1 miljard Euro zal leiden, zoals de Wirtschaftsvereinigung Stahl (de organisatie van Duitse staalproducenten) onlangs bekend maakte. Vermoed wordt dat de fabrieken deze kostenstijging in hun prijzen zullen willen verdisconteren, echter zou dat wel tot een verslechtering van de concurrentiepositie leiden.

Link magazine editie juni 2022 | jaargang 24 thema: Hoe slaan we de brug tussen de software- en de hardware-engineers? Lees Link digitaal of vraag een exemplaar op: mireille.vanginkel@linkmagazine.nl’

Waren er eerder positieve verwachtingen over een prijsherstel in de loop van augustus, inmiddels zijn die optimistische gevoelens behoorlijk getemperd. We zien hier en daar fabrieken aan zeer grote verbruikers binnen de EU of aan afnemers buiten de Europese Unie offertes voor spothoeveelheden afgeven met extreem lage prijzen, wat onze indruk nogmaals bevestigt, dat de staalmakers relatief weinig orders hebben. Die lage aanbiedingen, zo begrijpen wij, moeten we zien als noodzakelijke aanvulling voor het kunnen produceren, ook al is het in beperktere omvang. Fabrieken hebben immers bepaalde minimale hoeveelheden nodig om de walslijnen überhaupt te kunnen laten draaien. Een andere verklaring zou zijn, dat fabrieken te grote voorraden van halfproducten hebben, zoals walsplakken (slabs) of walsknuppels (billets) en ook cashflow nodig hebben. Parallel daaraan hebben de fabrieken toch de stille hoop, dat door de bovenstaande productiebeperkingen tezamen met afnemende voorraden bij de afnemers de vraag naar gewalst staal zal gaan verbeteren. Die hoop wordt mede gevoed vanwege, naar men beweert, een licht verbeterde vraag vanuit de automobielsector waar de toelevering van onderdelen minder gecompliceerd schijnt te zijn.

De komende maand zal meer duidelijk gaan worden welke ontwikkelingen we mogen verwachten.

| Indicatieve basisprijzen per ton |

Warmgewalste coils | Koudgewalste coils | Sendzimir verz. coils | Kwartoplaat |

| Juni 2022 | € 880 – 930 | € 1000 – 1050 | € 1055 – 1110 | € 1450 – 1570 |

| Juli 2022 | € 830 – 870 | € 950 – 980 | € 1000 – 1050 | € 1225 – 1325 |

| Augustus 2022 | € 770 – 820 | € 870 – 930 | € 940 – 980 | € 1150 – 1250 |

* Bij deze prijzen dienen nog toeslagen voor kwaliteit, dikte/breedte/lengte en eventueel beitsen, evenals

vrachtkosten gerekend te worden.

*** Genoemde prijzen zijn indicatief, circa en geheel vrijblijvend.

Staalproductie:

In juni 2022 bedroeg de mondiale productie van ruwstaal voor de 64 landen die rapporteren aan de World Steel Association (WSA) 169,5 miljoen ton (Mt), een daling van ruim 5,9% ten opzichte van juni 2021.

China produceerde 90,7 Mt, -3,3% t.o.v. juni 2021. India 10,0 Mt, +6,3%. Japan 7,4 Mt, -8,1%.

De Verenigde Staten 6,9 Mt, -4,2%. Rusland * 5,0 Mt, -22,2%. Zuid-Korea* 5,6 Mt, -6,0%.

Duitsland 3,2 Mt, -7,0%. Turkey 2,9 Mt, -13,1%. Brazilië* 2,9 Mt, -6,1%. Iran * 2,2 Mt, -10,8%.

(* = geschat). (Bron: WSA)