Halfgeleidergeheugenindustrie is een belangrijke strategische markt in moderne datacentrische samenlevingen en wordt aangedreven door belangrijke megatrends, waaronder mobiliteit, cloud computing, kunstmatige intelligentie (AI) en het internet der dingen (IoT). NAND (niet-vluchtig) en DRAM (vluchtig) zijn basisproducten en worden respectievelijk gebruikt als opslag- en werkgeheugen voor een breed scala aan toepassingen en systemen, waaronder smartphones, solid-state schijven, pc’s, servers en voertuigen. In 2019 waren NAND en DRAM samen goed voor 96% van de totale stand-alone geheugenmarkt met een gecombineerde omzet van 107 miljard dollar.

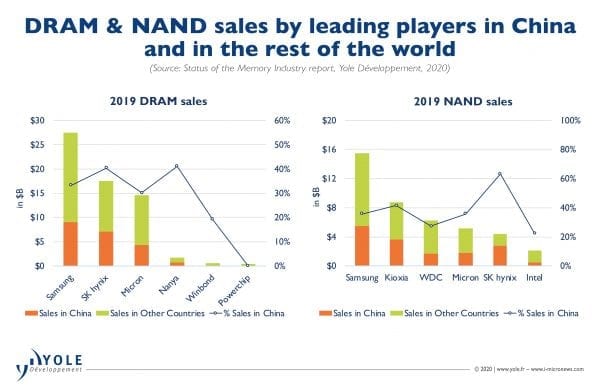

China is een belangrijke markt voor geheugenapparaten en blijft sterk groeien dankzij de grote vraag in de mobiele, auto- en servermarkten. Het is opmerkelijk dat China meer dan 1/3 van alle NAND- en DRAM-chips koopt die wereldwijd worden vervaardigd

Yole Figure-1

De Chinese centrale en lokale overheden hebben, in samenwerking met particuliere spelers, miljarden dollars geïnvesteerd om een lokale halfgeleiderindustrie te ontwikkelen die de kloof tussen binnenlandse productie en consumptie wil overbruggen. In 2015 lanceerde de Chinese regering een grootschalig financieringsinitiatief – genaamd “Made in China 2025” – om de binnenlandse productie van halfgeleider-IC’s te verhogen van minder dan 20% in 2015 tot 70% in 2025. Ongeveer 20 lokale overheden hebben begeleidingsfondsen opgezet het bereiken van een algemeen investeringsplan van meer dan US $ 90 miljard. China heeft echter moeite om het tempo bij te houden met zo’n ambitieus programma. Het bouwen en exploiteren van halfgeleiderfabrieken met dezelfde technische mogelijkheden als marktleidende spelers is niet een taak die alleen kan worden volbracht door middel van enorme kapitaalfinanciering. Met name geheugen is een zeer competitieve en uitdagende onderneming vanwege de hoge productiecomplexiteit van 3D NAND- en DRAM-apparaten. Een van de belangrijkste uitdagingen waarmee men rekening moet houden, is de behoefte aan geavanceerde technologie, IP en technisch talent. Buitenlandse spelers, zoals Micron, Samsung en SK hynix, staan niet open voor technologielicenties voor geavanceerde geheugenproducten of voor partnerschappen met lokale spelers. Bovendien worden deals voor de overname van buitenlandse entiteiten vaak geblokkeerd door buitenlandse regeringen over de hele wereld.

Tegenwoordig zijn Chinese OEM’s verplicht om de meeste van hun NAND- en DRAM-chips in te kopen bij toonaangevende internationale leveranciers, zoals Micron, Intel en Western Digital (VS), Samsung en SK hynix (Korea) en Kioxia (Japan). Dergelijke spelers lopen aanzienlijk voor op het gebied van technologieontwikkeling en hebben snelle en agressieve schaalplannen. In 2019 verkochten de fabrikanten met zowel NAND- als DRAM-productaanbod – dwz Samsung, SK hynix en Micron – meer dan 30% van hun productie van geheugenchips aan bedrijven in China, en de zuivere NAND-spelers – dwz Kioxia, Western Digital en Intel – verkocht gemiddeld ongeveer 30% van hun NAND-productie aan China (FIGUUR 2).

Yole Figure-2

Te midden van escalerende handelsspanningen met het Westen is het proces van het bouwen van een zelfvoorzienend halfgeleiderecosysteem in China sterk versneld. Toonaangevende halfgeleiderlanden kunnen dit proces echter gemakkelijk afremmen via handelsbeperkingen, maar op eigen kosten. Chinese halfgeleiderfabrikanten vertrouwen op buitenlandse bedrijven voor de levering van ultramoderne waferfab-apparatuur (WFE), aangezien lokale leveranciers van apparatuur niet in staat zijn om geavanceerde fabricagetools te leveren en de technologische kloof met mondiale collega’s te groot is om te worden verkleind in de tijdspanne van een paar jaar. Daarom wordt verwacht dat China nog vele jaren een belangrijke markt zal blijven voor gigantische spelers op het gebied van halfgeleiderapparatuur in de VS (Applied Materials, Lam Research, KLA Tencor), maar ook in Europa (ASML, EVG) en Japan (Canon en Tokyo Electron ). Handelsbeperkingen door de Amerikaanse overheid op chipproductietechnologie zouden de bruikbare markt van dergelijke WFE-spelers drastisch beperken en zouden een aanzienlijke impact hebben op het vermogen van China om geheugen te produceren. Bovendien, als Amerikaanse geheugenfabrikanten niet naar China mogen verzenden, zouden ze nieuwe klanten moeten vinden om hun producten mee te nemen, terwijl andere makers in Korea of Japan de vraag vanuit China zouden zien toenemen. Chinese bedrijven zien de geheugenprijzen mogelijk stijgen naarmate het aantal bedrijven dat ze kunnen kopen, wordt verminderd.

Chinese geheugenbedrijven, een overzicht

Er zijn verschillende activiteiten op het gebied van halfgeleidergeheugen in China waarbij zowel buitenlandse als lokale spelers betrokken zijn (Figuur 3). SK hynix, Samsung en Intel zijn de belangrijkste buitenlandse chipfabrikanten met een aanzienlijke NAND- en DRAM-productie in China. De DRAM-fabriek van SK hynix in Wuxi heeft een geïnstalleerde capaciteit van 200.000 wafers per maand (WPM), terwijl de 3D NAND-fabrieken van Samsung en Intel respectievelijk 120.000 WPM (Xi’an) en 65.000 WPM (Dalian) kunnen produceren.

De twee meest concurrerende lokale bedrijven zijn Yangtze Memory Technologies (YMTC) en ChangXin Memory Technologies (CXMT). In de NAND-business is YMTC de leidende speler in China; het bedrijf verzendt momenteel 64L NAND in het binnenland in lage volumes (inclusief SSD’s), met een productie van 128L in ontwikkeling en verzendingen verwacht in 2021. Wat DRAM betreft, CXMT is het meest geavanceerde DRAM-bedrijf van China en is op de markt gekomen met 8Gb DDR4-producten op basis van de 10G1 procestechnologie, ook wel 19nm genoemd (opmerking: we kunnen in dit stadium niet bevestigen dat dit overeenkomt met de industriestandaarden). In 2019 hebben zowel YMTC als CXMT ongeveer US $ 1,5 miljard uitgegeven aan apparatuur voor de productie van halfgeleiders, wat de inkomsten van wereldwijde WFE-leveranciers heeft aangewakkerd.

In de DRAM-business zijn er twee andere bedrijven die het vermelden waard zijn, namelijk Fujian Jinhua Integrated Circuit Co. (JHICC) en Tsinghua Unigroup. JHICC heeft DRAM ontwikkeld in samenwerking met het in Taiwan gevestigde UMC, maar kreeg in oktober 2018 te maken met een kritieke vertraging toen het Amerikaanse ministerie van Handel het bedrijf op de lijst plaatste van entiteiten die geen technologiegoederen – inclusief software en componenten – kunnen kopen van Amerikaanse bedrijven vanwege bij een geschil over een inbreuk op intellectuele eigendomsrechten.

Tsinghua Unigroup is een bekende, door de staat gecontroleerde industriële conglomeraat en investeringsgroep die opereert in het kader van de Chinese promotiestrategie van de Chinese Integrated Circuit Industry. Het heeft controle over verschillende bedrijven, waaronder YMTC, Xi’an UniIC Semiconductors, UNIC Memory Technology – onlangs verhuisd naar andere dochterondernemingen – en Unimos Microelectronics (voorheen ChipMos, Shanghai). In 2015 startte Tsinghua Unigroup met plannen om Micron te kopen voor $ 23 miljard, met als doel alle technologieën en IP te verkrijgen die nodig zijn om DRAM en NAND te maken, maar het bod werd door de leidinggevenden van Micron afgewezen. Evenzo probeerde Tsinghua 20% van SK hynix te verwerven voor US $ 5,3 miljard, maar ook in dit geval werd het bod afgewezen. Eind 2018 zou Tsinghua Unigroup de grond hebben gebroken voor 300 mm geheugenfabrieken in Nanjing en Chengdu. De fabriek in Nanjing zal worden gewijd aan 3D NAND en DRAM, en de fabriek in Chengdu aan 3D NAND. In juli 2019 vormde Tsinghua Unigroup ook een nieuwe DRAM-businessgroep in Beijing, genaamd Ziguang.

Yole Figure-3

Terwijl China aan het begin staat van de ontwikkeling van zijn NAND- en DRAM-industrieën, is het een van de leidende landen in de NOR Flash-business dankzij een goed ontwikkelde lokale toeleveringsketen en de activiteiten van GigaDevice Semiconductor, een belangrijke lokale fabless-speler. In 2019 stond GigaDevice op de 3e plaats in de wereld in de SPI NOR-business en 4e in de wereldwijde NOR-business na Winbond, Macronix en Cypress.

China heeft ook verschillende activiteiten ontplooid voor de commercialisering van nieuwe niet-vluchtige geheugentechnologieën (NVM), zoals magnetoresistief RAM voor spin-overdrachtskoppel (STT-MRAM), phase change-geheugen (PCM) en resistief RAM (ReRAM). Enkele van de opkomende NVM-bedrijven zijn weergegeven in FIGUUR 3.

China heeft zijn NAND- en DRAM-kampioenen gekozen: YMTC en CXMT. GigaDevice zal blijven groeien in de NOR-markt en daarbuiten

Yangtze Memory Technologies Company (YMTC) – ook bekend als Yangtze River Storage – werd in 2016 opgericht met een financiering van $ 24 miljard. Het bedrijf heeft zijn hoofdkantoor in Wuhan, waar het de meest geavanceerde 3D NAND-fabriek in China exploiteert en heeft een langetermijnproductiedoelstelling van 300.000 WPM aangegeven. Met ongeveer 4.000 medewerkers wordt YMTC gecontroleerd door Tsinghua Unigroup, dat 51% van het bedrijf in handen heeft. Kort na de oprichting verwierf YMTC de gieterij Wuhan Xinxin Semiconductor Manufacturing Co. (XMC) om haar fabrieken van 300 mm te benutten. XMC is de eerste fabrikant van beeldsensoren op basis van TSV-technologie in China en werkt samen met Spansion – dat later fuseerde met Cypress – om 32L NAND-apparaten te ontwikkelen en te produceren. Een belangrijke mijlpaal voor YMTC was de introductie in 2018 van XtackingTM, een wafer-to-wafer stacking-technologie die sinds 2012 bij XMC in de maak is. twee verschillende wafels, en vervolgens wordt een hybride verbindingsproces gebruikt om de twee delen samen te voegen. XtackingTM zou een hogere I / O-snelheid, grotere bitdichtheid per chip, kortere ontwikkelingstijd en snellere productiecyclus mogelijk maken.

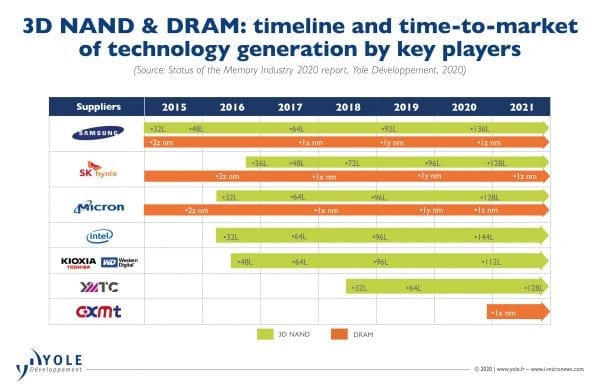

In september 2019 kondigde YMTC massaproductie aan van China’s eerste 64L 3D NAND op basis van XtackingTM. Van daaruit is YMTC van plan om de 96L-technologie over te slaan en over te gaan naar 128L om internationale NAND-spelers in te halen die op het punt staan de productie van de eerste 1xxL 3D NAND-generatie op te voeren (zie afbeelding 4). Het is vermeldenswaard dat YMTC al is begonnen met de ontwikkeling van 128L NAND en dat de 128L 1.33Tb QLC 3D NAND de monsterverificatie met meerdere controllerpartners heeft doorstaan. Over het algemeen leek het uitbreken van de COVID-19-pandemie in Wuhan in januari 2020 geen significante invloed te hebben gehad op de roadmap van YMTC.

In mei 2020 kondigde Phison aan dat zijn controllers 3D NAND van YMTC ondersteunen, wat de weg vrijmaakt voor SSD’s op basis van Chinese NAND om op de markt te komen. YMTC zou binnenkort ook zijn eigen merk-SSD’s kunnen lanceren op basis van zijn 64L 3D NAND-chips, in eerste instantie gericht op pc-OEM’s in China. Tot dusverre zijn die chips overgenomen door twee Chinese bedrijven: Longsys Electronics voor zijn Lexar-SSD’s en Power Electronic Technology voor zijn Gloway-SSD’s.

In de huidige context van hevige prijsconcurrentie wordt de intrede van YMTC in de NAND-markt gezien als een mogelijke trigger voor een nieuwe ronde van marktconsolidatie. Ongeacht het kwaliteitsniveau van zijn 3D NAND-chips, kan YMTC aankoopondersteuning krijgen van Chinese merkverkopers. Tegelijkertijd zal het, als China’s geselecteerde ‘geheugenkampioen’, stevige financiële steun genieten van de Chinese overheid.

ChangXin Memory Technologies (CXMT) – voorheen bekend als Innotron, Hefei RuiLi of Hefei ChangXin – werd in 2017 opgericht in Hefei (provincie Anhui). Het bedrijf maakt deel uit van de Hefei Industry Investment Group (HIIG) die eigendom is van de overheid. In 2017 kondigde CXMT een deal van $ 7,2 miljard aan voor een 300 mm DRAM-fabriek met een doelcapaciteit van 120.000 WPM. CXMT voltooide de bouw van de fase 1-faciliteit (Fab 1) in het derde kwartaal van 2019 en bracht apparatuur aan voor de productie van 40.000 WPM. Het heeft ongeveer 3.000 medewerkers en meer dan 75% daarvan zijn ingenieurs die werken aan verschillende R & D-gerelateerde projecten. CXMT heeft een licentie voor IP die oorspronkelijk door Qimonda is ontworpen. CXMT heeft toegang tot 10 miljoen documenten met betrekking tot model, ontwerp, fabricage, controles, kwaliteitssystemen, OPC, testmodi, verpakking, enz. In april 2020 ondertekende CXMT ook een licentieovereenkomst met Rambus.

Het aanvankelijke doel van CXMT is om een deel van de binnenlandse vraag naar DRAM op te vangen. Naast Longsys en Gloway heeft ook ADATA Technology – de op een na grootste leverancier van geheugenmodules – CXMT’s 8 Gb DDR4-chips gebruikt voor DIMM-producten die gericht zijn op de Chinese desktop- / laptopmarkt.

CXMT is van plan om de ontwikkeling van zijn 17 nm-procestechnologie tegen 2021 te voltooien. Het bedrijf heeft ook de toekomstige processen geschetst: op de middellange termijn zal het HKMG en air-gap bitline-technologie gebruiken, terwijl het op de langere termijn pilaarcondensatoren zal gebruiken, gate all-around transistors, evenals (EUV) lithografie. De technologiekloof met toonaangevende DRAM-leveranciers is echter te groot – met meer dan 2 jaar vertraging van wereldwijde leveranciers – om te verwachten dat CXMT de komende jaren een competitieve speler op de wereldwijde DRAM-markt zou kunnen worden.

GigaDevice Semiconductor werd opgericht in 2005 met het hoofdkantoor in Peking en werkt volgens een fabless model, waarbij sterke relaties worden onderhouden met gieterijpartners en assemblage- en testhuizen. GigaDevice en haar gieterijpartner Semiconductor Manufacturing International Co. (SMIC) voeden de Chinese NOR-markt met een productiecapaciteit van minstens 25.000 WPM. Het huidige productportfolio omvat NOR (512Kb – 512Mb, 1-2Gb nu sampling), SLC NAND (1-8Gb) geheugen en microcontrollers (MCU). GigaDevice richtte ook een joint venture op met Rambus – genaamd Reliance Memory – om zich te concentreren op opkomende herinneringen, voornamelijk resistief RAM (ReRAM). Onlangs heeft het licenties verkregen voor meer dan 180 aan ReRAM technologie gerelateerde patenten en aanvragen van Rambus en Reliance Memory.

GigaDevice heeft een sterke groei doorgemaakt met een omzetstijging van 46% in 2019 tot ca. US $ 460 miljoen en heeft plannen om zijn bedrijf verder uit te breiden. In 2017 werkte het samen met de Hefei Industry Investment Group (HIIG) en CXMT voor een 5-jarige overeenkomst om 19nm DRAM-technologie te ontwikkelen voor een totale investering van US $ 2,7 miljard (80% HIIG en 20% GigaDevice). De toegang tot DRAM-technologie, in combinatie met de bestaande NOR-flash- en SLC NAND-activiteiten, zou van GigaDevice een nieuwe kracht kunnen maken in de Chinese geheugenindustrie.

China staat klaar om het landschap van de geheugenmarkt te veranderen, te beginnen met 3D NAND.

Chinese spelers beginnen het evenwicht van de markt te bedreigen en kunnen ingrijpende veranderingen in de geheugenbusiness veroorzaken. Dankzij aanzienlijke financiële steun van overheidsinvesteringsfondsen en een voorsprong in R&D en productie, is YMTC de meest waarschijnlijke kans om te slagen van alle aangekondigde Chinese geheugenspelers. Yole verwacht dat een aanzienlijke NAND-output (~ 4%) van YMTC in 2021 op de markt zou kunnen komen, terwijl het langer zal duren voor DRAM. Het vervaardigen van DRAM-wafels is ongelooflijk moeilijk en het zal waarschijnlijk een tijdje langer duren voordat China een concurrerende gelijkheid met de rest van de industrie bereikt. CXMT, China’s meest geavanceerde DRAM-maker, zal in 2020 de productie opvoeren volgens het 19nm-proces (10G1) – met aanzienlijke vertraging (> 2 jaar) in vergelijking met de toonaangevende spelers in de branche.

Tegenwoordig wordt duidelijk prioriteit gegeven aan reguliere geheugens die cruciaal zijn voor de groeiende datacenter- en mobiele bedrijven. 3D NAND- en DRAM-projecten hebben het merendeel van de financiële middelen veroverd, en investeringen in andere geheugentechnologieën waren ofwel vrij beperkt of zijn voornamelijk gericht op de meest veelbelovende spelers. China ziet de opkomende NVM-activiteiten echter helemaal niet over het hoofd en heeft een aantal projecten geïnitieerd die gericht zijn op het verwerven van nieuwe geheugenkennis en IP en het ontwikkelen van nieuwe technologische processen en producten om zich voor te bereiden op de volgende evolutie in de algehele halfgeleidergeheugenbusiness. Ondertussen blijft stand-alone NOR-flash het meest robuuste geheugenbedrijf in China dankzij een goed ontwikkelde lokale toeleveringsketen en de activiteiten van GigaDevice.

Over de auteur

Simone Bertolazzi, PhD, is een technologie- en marktanalist bij Yole Développement (Yole) en werkt bij de divisie Semiconductor, Memory and Computing. Hij is lid van het geheugenteam van Yole en draagt dagelijks bij aan de analyse van niet-vluchtige geheugentechnologieën, hun gerelateerde materialen en fabricageprocessen.

Thema: Hoe wordt een bedrijf duurzaam en winstgevend? Lees Link magazine digitaal

Eerder voerde Simone experimenteel onderzoek uit op het gebied van nanowetenschap en nanotechnologie, met de nadruk op opkomende halfgeleidende materialen en hun opto-elektronische apparaattoepassingen. Hij (co-) auteur van verschillende papers in wetenschappelijke tijdschriften met een grote impact en ontving de prestigieuze Marie Curie Intra-European Fellowship.

Simone behaalde in 2015 een doctoraat in de natuurkunde aan de École Polytechnique Fédérale de Lausanne (Zwitserland), waar hij nieuwe flash-geheugencellen ontwikkelde op basis van heterostructuren van tweedimensionale materialen en hoge κ-diëlektrica.

Simone verdiende een dubbele M. A. Sc. diploma van Polytechnique de Montréal (Canada) en Politecnico di Milano (Italië), cum laude afgestudeerd.

Bron: Semiconductor Digest