De mondiale economie heeft een teleurstellende periode achter de rug en de economische tegenwind in Latijns-Amerika lag daar deels aan ten grondslag. Mondjesmaat lijken diverse indicatoren op economisch herstel te duiden. Maar of dit meteen duurzaam herstel is, valt nog te bezien. Want de basis van de opleving is voor een deel het huidige ruime monetaire beleid in Europa, Japan en China. Het beleid in China ondersteunt de geleidelijke groeivertraging en de Chinese autoriteiten zullen een zachte landing verder blijven regisseren. Ondertussen zorgt de onzekerheid over een renteverhoging door de Fed voor onrust op veel markten. Tot dusver staan de belangrijke indicatoren voor de metaalmarkten – zoals trends in de vraag van grote metaal gebruikende sectoren – er nog relatief gunstig voor. Weliswaar laten de industriële sectoren mondiaal nog enige zwakte qua bedrijfsactiviteit zien, maar de trends in de autoverkopen en de bouwactiviteit in de grotere economieën zijn bemoedigend. Aldus de Industriële Metalen Monitor van de ABN Amro die vandaag gepubliceerd wordt.

En weer intensiveert de druk op prijzen vanaf mei

Is het toeval of is het een patroon? De parallel is in ieder geval opmerkelijk, want net als vorig jaar doemt ook nu een trendbreuk bij de prijzen vanaf begin mei op. Vorig jaar hadden we te maken met een sterke verandering van het sentiment door drie zaken: 1) toenemende zorgen over de groei in China, 2) de aanhoudende Griekse crisis destijds en 3) de versterking van de Amerikaanse dollar. Hierdoor namen de speculatieve activiteiten sterk af en begonnen de metaalprijzen aan hun neerwaartse trend. Twee van deze zaken spelen ook dit jaar weer een prominente rol en toevallig ook vanaf begin mei. De onzekerheid over de staat van de Chinese economie blijft veel markten nog steeds parten spelen; de sterkere dollar – als gevolg van de onrust over een eventuele renteverhoging door de Fed dit jaar – werkt negatief door op metaalprijzen. De zorgen binnen Europa zijn dit jaar niet zo prominent, hoewel het groeiperspectief voor de eurozone nog steeds gematigd is.

Koper- en nikkelprijzen hebben het nog moeilijk

De zinkprijs is sinds begin 2016 sterker gestegen dan die van andere basismetalen. Gebrekkig aanbod door de sluiting van enkele grote mijnen eind 2015 is de oorzaak. Daar komt de beperkte beschikbaarheid van zinkertsen bij. Er is voor slechts vijftien jaar aan ertsreserves, uitgedrukt in mijnproductie 2015. Ons lange- termijnperspectief ten aanzien van de zinkprijs is daarmee positief. Terwijl de aluminiumprijs oploopt door sterke vraag – maar het tempo van de prijsstijging gedempt wordt door hardnekkig overaanbod – hebben de koper- en nikkelprijs moeite om te herstellen. Nikkel heeft vooral last van een moeizame roestvastmarkt, waar de groei van de vraag het tempo van de aanbodgroei niet kan bijbenen. De koperprijs staat onder invloed van de zorgen over de Chinese economie, de mogelijke Amerikaanse renteverhoging (en daarmee de volatiliteit van de dollar) en het Brexit referendum. In de ferro-markten is de prijspositie nog gunstig ten opzichte van 1 januari, maar is het positieve marktsentiment is langzaam aan het verdwijnen.

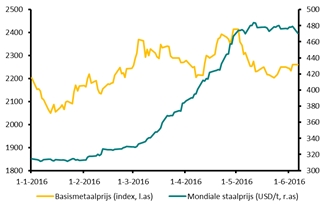

Prijsvolatiliteit is in 2016 toegenomen

Industriële metaalmarkten zijn een speelbal van het sentiment. Dit geldt doorgaans meer voor basismetaalmarkten dan voor de ferro- metaalmarkten. Sinds kort heeft het sentiment echter ook een sterke grip gekregen op de richting van de ferro-prijzen. China kondigde begin dit jaar ambitieuze plannen aan om de eigen staalsector te hervormen en overbodige capaciteit te verminderen. Dat stuwde een golf van optimisme door de mondiale staalsector en de prijsvolatiliteit nam mondiaal een vlucht. Zolang plannen echter niet daadwerkelijk worden uitgevoerd, blijft de sector gevoelig voor de fundamentele trends. En die trends duiden op aanhoudend overaanbod, waarvan wij denken dat dit voorlopig nog wel de staalmarkt zal blijven domineren. De prijsbeweeglijkheid op de basismetaalmarkten verschilt niet veel van de gemiddelde volatiliteit over 2015. Het niveau van deze volatiliteit ligt wel hoger dan op de staalmarkt.

Herstel in schrootprijzen zet niet door

De richting van de schrootprijzen van industriële metalen volgt in grote lijnen de trends in de prijzen voor geraffineerde basismetalen en ruw staal. Wel kent de schrootmarkt een eigen dynamiek. Ook hier zijn de omvang van het aanbod en de kwaliteit van het schroot belangrijke prijsbepalende factoren. De prijs van ferro-schroot is sinds begin dit jaar sterk opgelopen, parallel aan de prijstrends van ruw staal. De goede stemming op de staalmarkten sijpelde ook door naar de schrootmarkten. De prijzen van schroot voor basismetaal kenden slechts een licht opgaande beweging dit jaar. Ze hebben echter – gelijk aan de algemene trend in basismetaalmarkten – terrein prijs moeten geven sinds mei dit jaar. De aanvoer van schroot op veel industriële metaalmarkten is bovendien momenteel voldoende om aan de vraag te voldoen, hoewel hierin uiteraard verschillen zijn per regio.

Premies basismetalen staan op relatief laag niveau

De premies voor directe levering van aluminium, koper en nikkel in Europa staan op een vergelijkbaar niveau als in 2010. Dit houdt direct verband met de ruime beschikbaarheid van deze metalen in de markt op dit moment. Vooral de beschikbaarheid van aluminium is sterk toegenomen, wat verband houdt met de striktere load-in/load-out voorschriften bij LME opslaghuizen. De marktverwachtingen duiden er niet op dat de premies voor aluminium op de korte termijn sterk zullen toenemen, want daarvoor zijn de huidige spotmarkt transacties in Europa nog te laag. Bovendien lijkt het erop dat de beschikbaarheid van aluminium in de veel markten voorlopig nog goed blijft. De premies voor zink in Europa zijn relatief hoog ten opzichte van 2010, maar zijn gedurende 2015 flink gedaald. De voorraden zink daalden gedurende 2015 sterk en de beschikbaarheid van zink nam een vlucht. De verwachting is dat de premies voor basismetalen dit jaar geen significante beweging opwaarts zullen gaan maken, want de nieuwe LME voorschriften lijken effect te sorteren en daarmee blijft beschikbaarheid hoog.

Optimisme in ijzererts- en cokeskolenmarkt getemperd

In januari werd de bodem van de mondiale ferro-prijzen bereikt en vanaf februari groeide het optimisme. De prijzen namen sterker toe en piekten halverwege het tweede kwartaal. Vanaf dat moment werd duidelijk dat het aanbod in vrijwel alle ferro-markten sterk was toegenomen, terwijl de vraag dat groeitempo niet kon evenaren. Een prijscorrectie door overaanbod was het gevolg. Op de cokeskolenmarkt groeide het aanbod door een hogere mijnaanvoer in China, in combinatie met een groei in aanbod vanuit Australië. Daardoor blijft de prijs relatief laag. Ook de beschikbaarheid van ijzererts is momenteel hoog. Het aantal sluitingen van verlieslatende mijnen is relatief beperkt gebleken, terwijl er nog steeds wordt geïnvesteerd in nieuwe (greenfield) mijnen. Het vierde kwartaal is doorgaans een periode waarin de vraag naar ijzererts een sterkere impuls krijgt. Dan kan de prijs weer iets appreciëren, naar USD 55/t.