De staalimporthoeveelheden in de EU zijn in het 3e kwartaal fors toegenomen. Zoveel zelfs dat er enerzijds een tekort aan transportcapaciteit dreigt en anderzijds, omdat de opslaghallen in de havens overvol zijn, er zelfs aangekondigde inkomende beladen schepen voor lossing worden geweigerd. Er wordt gesproken over een volume 6- tot 7-voudige groter dan gebruikelijk en zou er in de EU-havens méér dan 1 miljoen ton platte en lange staalproducten klaarliggen om ingeklaard te worden. Met die enorme toevloed van gewalst materiaal hebben we dan ook een eerste bedreiging genoemd voor de prijspolitiek die de grotere Europese staalproducenten momenteel voeren. Zij willen immers zoveel mogelijk het huidige prijsniveau gehandhaafd zien, maar dat zou nog wel eens een hele opgave kunnen gaan worden.

Het zijn namelijk niet alleen die grote importvolumes die vanwege minder schaarste aan materiaal de marktprijzen onder druk zetten, maar er zijn ook nog andere factoren die een neerwaartse trend bij de prijzen veroorzaken. We noemen hier als eerste de grote problemen die de autofabrikanten ervaren bij het schromend tekort aan halfgeleiders. Alleen al in augustus nam de productie in de EU met 19% af vergeleken met augustus 2020. Dat raakt niet alleen de afzet van staal aan de autofabrikanten zelf, maar ook hun toeleveranciers. Vooralsnog is er op afzienbare termijn nog geen oplossing voor dat probleem te verwachten en dus zal de behoefte aan staal vanuit die branche niet snel gaan verbeteren. Sterker nog: er zijn handelaren en servicecenters die materiaal, wat bestemd was voor “auto”, nu verkopen aan afnemers in andere sectoren. Intussen produceren de staalfabrieken hun opdrachten vanuit de autobranche wel door, waardoor bij de eerdergenoemde distributeurs de voorraden oplopen. Daarnaast heeft de staalmarkt te maken met stabiele tot licht dalende schrootprijzen, maar vooral met sterk afgezwakte ijzerertsprijzen. Dat de ertsprijzen zo sterk verlaagd zijn wordt veroorzaakt door de productiebeperkingen die in China zijn doorgevoerd. De Chinese regering heeft besloten, dat de totale productie van staal in 2021 niet hoger mag zijn dan die van het voorgaande jaar. In 2020 fabriceerde China ca. 1.060 miljoen ton en daarmee 54% van het mondiale totaal. De productiereductie is bedoeld om energie te besparen en minder milieuvervuiling te laten plaatsvinden. Tot en met augustus 2021 zouden de Chinese staalproducenten in totaal 733 miljoen ton gemaakt hebben en dus zou er voor de rest van het jaar slechts 327 miljoen ton geproduceerd mogen worden. Daarnaast heeft de overheid een plan bekend gemaakt waarbij in de periode oktober tot en met maart nog meer productie zal worden beperkt. Het land zal, zo verwachten deskundigen, als gevolg van de reductie van de productieopbrengst juist importeur in plaats van exporteur van staal gaan worden. Dat er minder gefabriceerd gaat worden is sinds vorige maand te merken bij de afname van ijzererts, waarvan de vraag dus fors onderuit is gegaan en dus daalden de ijzerertsprijzen eveneens drastisch. Dat laatste aspect is een van de oorzaken dat importstaal behoorlijk goedkoper is geworden. Vanuit Oost-Europa en Azië, bijvoorbeeld India, worden nu warmgewalste coils aangeboden voor prijzen die liggen rond de $ 950 (= ca. € 815) per ton CFR-haven Zuid-Europa, exclusief importheffing. Ter vergelijking: de basisprijzen van West-Europese fabrieken bewegen zich tussen de € 1.120 tot € 1.180 per ton en die in Zuid-Europa rond de € 1.040, afhankelijk van de kwaliteit en de oorsprong. Voor de goede orde merken we bij het bericht over geïmporteerde rollen staal aanvullend wel op dat het hier bijna uitsluitend gaat om “zwarte” rollen, dus ongebeitste coils. Gebeitst materiaal is onverminderd heel moeilijk verkrijgbaar en dat zal zo blijven tot zeker eind 2021. Daarnaast gaat het gerucht rond, dat de Europese Commissie zou overwegen het bestaande beleid van importheffingen binnenkort te gaan heroverwegen. Ons is die eventuele beleidswijziging niet bevestigd en het blijft dus een gerucht, maar als dat zou gaan gebeuren dan is zeker nu nog de Europese Unie een interessante afzetmarkt voor exporteurs van buiten de Unie. Immers de prijzen hier liggen ruim boven die van China, Vietnam en elders in Azië, en zijn daarmee dus erg aantrekkelijk. Prijzen in de VS liggen nog hoger dan die in de EU, maar de Amerikaanse markt is door de vigerende strenge importheffingen afgegrendeld voor grotere volumes importmateriaal. Als gevolg van die invoerbelemmeringen zijn de prijzen voor warmgewalste coils daar inmiddels opgelopen tot bijna $ 2.000 (= ca. € 1.690) per ton. Het eerdergenoemde gerucht over mogelijke herziening van de EU-importheffingen komt niet zomaar uit de lucht vallen. India heeft in ca. 2 maanden tijd ruim 600.000 ton coils naar Europa geëxporteerd, maar ziet haar afzet hier nu beperkt door de importheffing. Het land overweegt nu zelf ook een invoerregeling op onder meer staal uit Europa te gaan invoeren als tegenreactie op het EU-beleid. Intussen is ook nog het overleg gaande tussen de EU en de VS over de wederzijdse invoerbeperkende maatregelen en daarover wordt in november een besluit verwacht. Een herziening of zelfs volledig wegnemen van deze wederzijdse importheffingen zou voor de Europese staalfabrieken erg welkom zijn. Immers indien van beide zijden de belemmeringen zouden worden weggenomen hebben de EU-staalmakers er een zeer interessante afzetmarkt bij. Nu al wordt zeker materiaal naar Noord-Amerika uitgevoerd, maar in die gewijzigde omstandigheden zal dat exportvolume alleen maar toenemen vanwege de veel hogere prijzen en dus betere marges. De grotere EU-fabrieken beweren vol te zitten voor dit jaar. Kleinere centraal-Europese fabrieken bieden hier en daar nog wat tonnages aan voor levering in november-december. Kennelijk hebben zij nog wat ruimte in hun productieplanning. Feit is dat de grote schaarste, zoals die eerder dit jaar heerste, wat afgenomen is. De vraag is ook of dat het tekort aan materiaal zo blijven zal of verder gaat afnemen? Immers in België en Duitsland hebben fabrieken in het 1e, 2e en 3e kwartaal bewust of vanwege technische problemen c.q. onderhoud minder staal gemaakt, maar hoopt men in het 4e kwartaal de productie weer tot een normaal niveau terug te brengen.

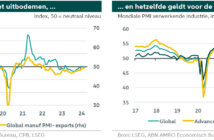

De kernvraag nu echter is, nu alle marktpartijen van vakantie terug zijn en langzamerhand ook de onderhandelingen tussen de automobiel- en staalproducenten op gang komen, hoe de prijsontwikkelingen zullen zijn. De meningen in ons netwerk lopen hierover echt fors uiteen. Er zijn partijen die denken dat we in de loop van deze en volgende maand nog wat lagere prijzen zullen gaan zien, maar dat er daarna weer een opwaartse trend te verwachten zal zijn. Anderen denken het tegenovergestelde, namelijk dat de hausse van prijsstijgingen definitief voorbij is en er een daling zal volgen waarbij de basisprijs in de loop van 2022 tot onder de € 1.000 zal komen te liggen. Voor beide visies zijn er argumenten voor en tegens. Er zijn namelijk tal van ontwikkelingen gaande die de koers van de staalprijzen kunnen gaan beïnvloeden. Natuurlijk hoe de economische groei zich ontwikkelt.

Maar ook: wat zal de uitkomst zijn van de eerder al genoemde onderhandelingen tussen de EU en de VS, de vraag wanneer de automobielproductie weer zal gaan toenemen, de groei of afname van de hoeveelheid importstaal in de komende maanden, handhaving of afname van de materiaal schaarste, wel of geen herziening van het EU-importquota systeem, een toename of stabilisatie van de Europese binnenlandse staalproductie, verdere daling of niet van de ijzerertsprijzen, maar ook een mogelijke verhoging van de rente, die de drang van investeren negatief kan beïnvloeden en wellicht wijzigingen van binnenlandse politieke verhoudingen in verschillende EU-landen. Allemaal zaken waar we de resultaten en de effecten ervan nog niet kunnen voorspellen, laat staan weten. Al die ontwikkelingen echter zijn zeker boeiend om te volgen en maakt het ook dat de staalmarkt als altijd interessant blijft. Maar tegelijkertijd betekent het ook dat het lastig is een heldere prognose over het te verwachten prijsverloop te maken. Geen wonder dan ook dat de voorspellingen en meningen van diverse insiders over de mogelijke prijsontwikkelingen zover uiteenlopen.

Lees Link magazine digitaal of vraag een exemplaar op: mireille.vanginkel@linkmagazine.nl’

IJzererts:

De wereldwijd enorm afgenomen vraag naar ijzererts heeft geleid tot een scherpe daling bij de dagprijzen. Medio september werd voor 1 ton ca. $ 110 betaald. In het voorjaar boekte men nog orders voor ongeveer $ 165 per ton.

Steenkool en cokes:

De prijzen van steenkool en cokes -beide nodig voor de productie van ruwstaal- zijn sinds juni sterk opgelopen. In het voorjaar werd voor steenkool nog $ 110 per ton betaald, inmiddels is dat gestegen naar ruim $ 350. Voor Cokes wordt momenteel ruim $ 650 per ton gevraagd. Dat was in het voorjaar nog ca. $ 400.

China:

Ondanks de productiebeperkingen, die de Chinese overheid heeft opgelegd aan de nationale staalfabrieken, heeft ‘s werelds grootste staal-producerend land dit jaar tot nog toe voor het recordbedrag van 20 miljard dollar ijzererts aangekocht. Daarbij moet worden aangetekend, dat de ijzerertsprijs in de 1e helft van 2021 explosief gestegen is. In augustus werd toch nog ca. 97 miljoen ton ijzererts ingevoerd.

Autoproductie:

Het enorme tekort aan halfgeleiders raakt de automobielindustrie erg hard. Verschillende merken hebben hun productiestraten voor kortere of langere tijd stilgelegd of draaien met een zeer gereduceerde productie. Bijvoorbeeld in Italië daalde de productie in juli 2021 met min 29% t.o.v. 2020 en met min 26% t.o.v. 2019. In totaal werden in die maand slechts 36.800 auto’s opgeleverd.

In augustus nam de productie af met 27%. In Duitsland en Frankrijk met respectievelijk 23% en 15%.

In de eerste 8 maanden werden in de EU in totaal bijna 7 miljoen auto’s gefabriceerd, wat een stijging betekent van 7% t.o.v. 2020.

|