Ondanks verstoringen in de scheepvaart en handelsconflicten, herstelt de mondiale industrie zich. Verstoringen in de Rode Zee en het Panama-kanaal beïnvloeden mondiale scheepvaartroutes, terwijl de escalatie in het Midden-Oosten ons herinnert aan het risico van nieuwe aanbodschokken. De mondiale macro-impact van verstoringen lijkt vooralsnog echter beheersbaar en zwakt al af. Hoe zit het met overcapaciteit? Sterkte aanbodzijde helpt de afname van de mondiale goedereninflatie, maar de rol van China hierin draagt bij aan handelsconflicten – met elektrische auto’s als voorbeeld.

Mondiale visie: Handel en industrie herstellen zich, ondanks risico’s en spanningen

De financiële markten zijn de afgelopen maand ruw wakker geschud. Eerst laaide de angst weer op dat de Amerikaanse inflatie een comeback zou kunnen maken na de derde opwaartse verrassing op rij in de CPI-data van maart. Dit leidde tot een herprijzing van renteverlagingen door de Fed, waarbij de financiële markten afstapten van de lang gekoesterde opvatting dat de ECB en de Fed precies hetzelfde renteverlagingspad gaan volgen. De eerste volledig ingeprijsde renteverlaging door de Fed is nu pas in november, terwijl de markten nog steeds een grote kans inschatten dat de ECB al in juni begint met renteverlagingen. Deze maand hebben we onze groeiprognose voor de VS aanzienlijk verhoogd, als gevolg van de aanhoudende veerkracht aan de andere kant van de Atlantische Oceaan. Ondanks de recente opwaartse verrassing van de Amerikaanse inflatiecijfers blijven onze inflatievooruitzichten echter ongewijzigd, omdat de onderliggende inflatiedruk in de VS suggeert dat de toename van de inflatie waarschijnlijk niet duurzaam is. Toch vermindert de solide groei in de VS de urgentie voor renteverlagingen – in tegenstelling tot de stagnatie die we blijven zien in de eurozone. Daarom voorspellen we nu ook dat de beleidspaden van de ECB en de Fed op de korte termijn enigszins uiteen zullen gaan lopen. Naar verwachting zal de ECB de beleidsrente sneller verlagen dan de Fed, voordat de twee centrale banken volgend jaar weer naar elkaar toegroeien naarmate de Fed weer meer vertrouwen krijgt in de inflatievooruitzichten van de VS. Ondertussen herinnerde de escalatie van het conflict in het Midden-Oosten ons – en de financiële markten – aan de mogelijkheid dat ook aanbodschokken de inflatievooruitzichten kunnen beïnvloeden. Nu de spanningen onlangs weer wat lijken afgenomen, hebben we onze prognoses voor de olieprijs – en dus ook voor de inflatie – ongewijzigd gelaten, maar het risico van een nieuwe escalatie ligt op de loer. Tegen deze achtergrond kijken we deze maand naar het ontluikende herstel in de wereldwijde handel en industrie, dat zich blijft ontwikkelen ondanks geopolitieke verstoringen, overcapaciteit en handelsspanningen.

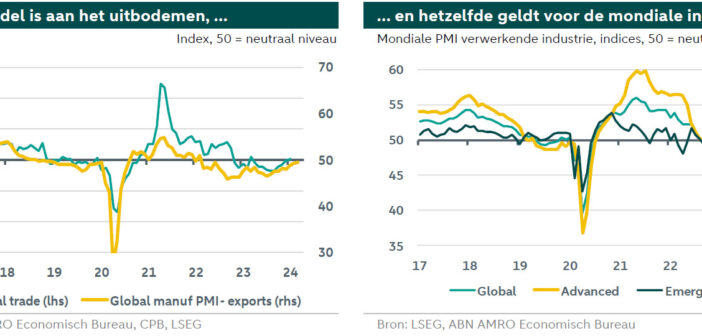

Wereldhandel vertoont tekenen van herstel…,

Ondanks hernieuwde verstoringen in de wereldwijde scheepvaart en (handels)conflicten tussen economische groot-machten, vertoont de wereldwijde goederenhandel tekenen van herstel. Hoewel de data op maandbasis nogal volatiel blijven, is de CPB-index voor het wereldhandelsvolume sinds juli 2023 met bijna 2% gestegen. En in januari 2024 was de groei op jaarbasis voor het eerst sinds maart 2023 weer positief. Hoewel deze wereldhandelsdata een paar maanden achterlopen, geeft de voorlopende exportcomponent van de wereldwijde inkoopmanagersindex (PMI) voor de verwerkende industrie een soortgelijk beeld af. Deze component steeg in maart 2024 naar het hoogste niveau in twee jaar (tot 49,6), maar bleef daarbij net onder de neutrale grens die expansie scheidt van krimp. De verbeteringen in de wereldhandel komen na een periode van zwakte, na de sterke opleving na de pandemiejaren. De wereldhandel vertraagde sterk sinds eind 2022 en bleef het grootste deel van 2023 in ‘recessiegebied’ – in lijn met de vertraging van de wereldwijde bbp-groei na de sterke monetaire verkrapping in de ontwikkelde economieën. Ondanks de recente opleving lag de CPB-index in januari nog steeds 2,6% onder de piek van september 2022. Op jaarbasis kromp de wereldhandel in 2023 met 1,9%, na een stijging van meer dan 10% in 2021 en 3,3% in 2022.

… en dat geldt ook voor de wereldwijde industriële productie

Ontwikkelingen in de wereldwijde industrie en handel gaan meestal hand in hand. De mondiale verwerkende industrie lijkt de afgelopen maanden ook uit te bodemen. Na sinds september 2022 onder het neutrale niveau te hebben gebivakkeerd, liet de mondiale PMI voor de verwerkende industrie de laatste maanden weer verbetering zien en is deze in februari/maart 2024 weer boven de 50 uitgekomen. Er zijn echter nog steeds grote verschillen tussen landen/ regio’s. De solide industriële groei in opkomende economieën (geleid door China) staat in contrast met de aanhoudende zwakte in verschillende ontwikkelde economieën. Zo ligt de PMI voor de verwerkende industrie nog steeds ruim onder de 50 in de eurozone (met name Duitsland) en Japan. Voor de VS en het VK is het beeld echter onlangs verbeterd. De recente ontwikkelingen zijn in lijn met onze verwachting dat de wereldwijde industrie een herstel zal laten zien. Gezien onze groeiverwachtingen voor de belangrijkste economieën (vertraging in de VS, uitbodeming in de eurozone/China) achten we een zeer sterke opleving van de wereldwijde industrie – vergelijkbaar met wat er eind 2020/2021 gebeurde – op dit moment echter nog steeds niet waarschijnlijk.

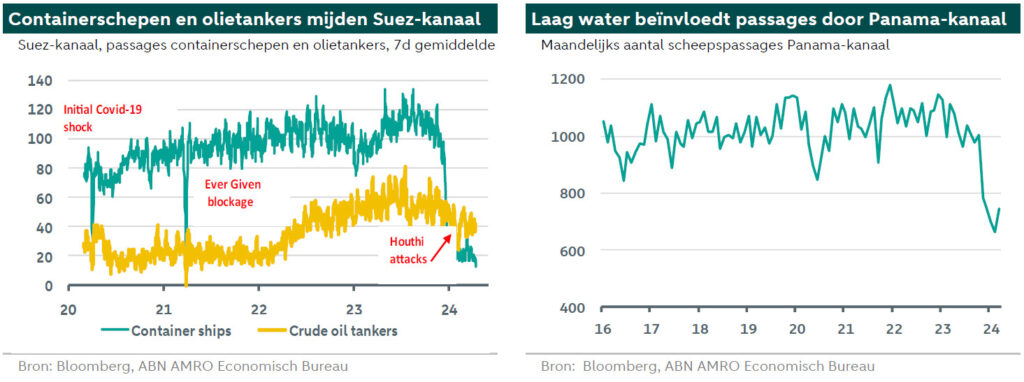

Verstoringen Midden-Oosten/Panamakanaal beïnvloeden mondiale scheepvaartroutes

De afgelopen maanden brachten diverse verstoringen in de mondiale scheepvaart herinneringen terug aan de pandemie. Houthi-aanvallen op schepen die de Rode Zee passeren hebben de wereldwijde scheepvaartroutes sterk beïnvloed. De passages van schepen via het Suezkanaal, normaal goed voor ±12% van de wereldwijde maritieme handel, zijn sterk gedaald. Schepen uit Azië die op weg zijn naar Europa nemen nu massaal de ongeveer tien dagen langere route via Kaap de Goede Hoop. En het lage waterpeil als gevolg van droogte heeft gevolgen gehad voor de doortochten door het Panamakanaal, dat wordt gebruikt voor het verkeer tussen Azië en Noord- en Zuid-Amerika en normaal gesproken goed is voor 3% van de wereldwijde maritieme handel. Deze droogte, verergerd door het weerfenomeen El Niño, zal naar verwachting aanhouden tot mei van dit jaar. Nieuwe risico’s voor mondiale scheepvaartroutes vloeien voort uit de escalatie tussen Israël en Iran, waarbij de Straat van Hormuz – waardoor 20% van de olie en aanverwante producten alsmede LNG uit Qatar wordt vervoerd – een belangrijk potentieel chokepunt vormt

… maar de macro-impact daarvan lijkt tot nu toe beheersbaar en is aan het afzwakken

Hoewel deze verstoringen grote gevolgen hebben gehad voor de scheepvaartroutes, denken wij dat de impact op de wereldeconomie/mondiale industrie en de wereldwijde inflatie beheersbaar is en al aan het wegebben is (zie ook onze Monthly van januari, Brengen verstoringen in de Rode Zee de daling van inflatie om zeep?). Deze conclusie is in de eerste plaats gebaseerd op de volgende indicatoren:

1) Mondiale PMI verwerkende industrie – component levertijden: Tijdens de pandemiejaren, tegen de achtergrond van een brede toename van knelpunten in de mondiale productie- en transportketens, daalde deze component naar recorddieptepunten (een daling van de index betekent langere levertijden). Toen eind 2023 de verstoringen in de Rode Zee en het Panamakanaal optraden, daalde deze component in januari 2024 tot onder het neutrale niveau van 50, maar kwam in februari/maart al weer boven de 50 uit. Dit illustreert dat de impact van deze verstoringen in scheepvaartroutes op de totale levertijden niet vergelijkbaar is met de effecten daarvan tijdens de pandemie.

2) Containervrachttarieven: Tijdens de pandemiejaren leidde een combinatie van aanbodknelpunten in het wereldwijde containervervoer in combinatie met een sterke wereldwijde vraag naar goederen tot een ongekende piek in de containertarieven. In de loop van 2022 daalden deze tarieven weer, omdat de knelpunten verdwenen en de wereldwijde vraag afnam. Na de verstoringen in de Rode Zee en het Panamakanaal begonnen de containertarieven in december/januari weer te stijgen, hoewel ze ver onder de pieken van 2021/2022 bleven. En de impact blijkt van korte duur: de containertarieven zijn sinds eind januari/begin februari weer aan het dalen, geholpen door een gestage toename van de capaciteit in de mondiale scheepvaart.

Overcapaciteit? Wereldwijd is de aanbodzijde nu sterker dan de vraagzijde

Dat de impact van de recente scheepvaartverstoringen nu van korte duur en bescheiden is, komt doordat de huidige verstoringen specifieker/minder breed zijn, en de (wereldwijde) vraagzijde nu minder sterk is ten opzichte van de aanbodzijde. Destijds werden mondiale aanbodtekorten (in goederen) verergerd door een sterke mondiale vraag – deels als gevolg van stimulerend monetair en fiscaal beleid in de ontwikkelde landen – en een pandemiegerelateerde verschuiving in de mondiale vraag van diensten naar goederen. Dit alles komt ook tot uiting in onze index voor mondiale aanbodknelpunten. Deze neemt niet alleen de uitingsvormen van knelpunten aan de aanbodzijde mee (bv. containertarieven, levertijden), maar ook de mondiale onevenwichten tussen vraag en aanbod. Onze index bevat een maatstaf voor de wereldwijde disbalans tussen vraag en aanbod. Dit is de verhouding tussen 1) de productie-component van de mondiale PMI voor de verwerkende industrie in de opkomende markten – geleid door China – versus 2) de vraagcomponenten in de welvarende landen, die worden beschouwd als de typische eindgebruikers in wereldwijde toeleveringsketens. Gedeeltelijk als gevolg van de verzwakking van de vraag in de welvarende landen in de loop van 2022 – als gevolg van de scherpe stijging van de rente na een inflatiepiek – fluctueert deze verhouding sindsdien in het gebied van ‘overaanbod’ (zie grafiek op de voorpagina). Dit is ook een belangrijke drijvende kracht geweest achter de ommekeer in onze index voor mondiale aanbodknelpuntenen, die sinds eind 2022 in het gebied van ‘overaanbod’ uitkomt.

…deels gedreven door ontwikkelingen in China

China speelt ook een belangrijke rol in deze wereldwijde aanbodovervloed. Sinds een paar jaar richt Beijing zich sterker op het versterken van de (opkomende) hightech verwerkende industrie. Deze pivot is gebaseerd op de noodzaak om toekomstige productiviteitsgroei veilig te stellen, het groeimodel minder te laten afhangen van de vastgoedsector en de zelfredzaamheid in technologiesectoren te vergroten, aangezien de VS het voortouw neemt bij het aanscherpen van export- en investeringsbeperkingen voor gevoelige/strategische technologieproducten. Maar omdat de binnenlandse productie sterker is dan de binnenlandse vraag – die om verschillende redenen nog steeds beperkt is – leidt deze strategie tot overcapaciteit en een hogere export van bepaalde hightechproducten (zie ook onze recente berichtgeving over China, ‘Always look at the demand side of life’

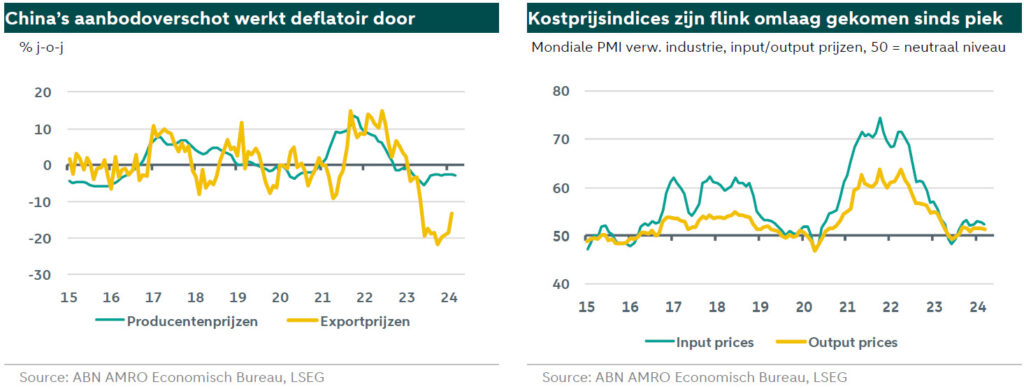

Overaanbod beperkt inflatie industriële goederen, maar escalatierisico’s blijven

In China gaat de dominantie van het aanbod ten opzichte van de vraag hand in hand met deflatoire druk – de inflatie van de producentenprijzen is nu al 18 maanden negatief, terwijl de exportprijzen sterk zijn gedaald. Dit, en meer in het algemeen de mondiale overvloedigheid van het aanbod, houdt de prijzen van industriële goederen wereldwijd onder druk. De componenten voor input- en outputprijzen van de wereldwijde PMI voor de verwerkende industrie – graadmeters voor de mondiale druk op de kosten van verwerkte goederen – hebben zich gestabiliseerd na een bescheiden opleving eind 2023, en liggen veel lager dan de pieken van 2021-2022. Dit alles beschermt ons tegen de (potentiële) inflatoire impact van de recente verstoringen. Dit kan echter veranderen in een scenario van ernstige escalatie, waarbij bijvoorbeeld oplopende spanningen tussen Israël en Iran – en in de bredere regio – leiden tot een sterkere en aanhoudende stijging van de energieprijzen en containertarieven (zie ook pagina 1 en onze recente update over de oliemarkten).

China’s overaanbod van industriële producten leidt tot handelsspanningen …

Een ander belangrijk effect van China’s rol in de huidige mondiale overvloed van het aanbod, in vervolg op Beijing’s pivot naar de hightech verwerkende industrie, is dat het de (toch al heersende) handelsspanningen met het Westen vergroot. Dat geldt met name voor strategisch gevoelige high-tech goederen, waaronder die welke nodig zijn voor de wereldwijde energietransitie. Overigens is China’s overaanbod ook zichtbaar in andere sectoren (waaronder bouwgerelateerde machines, wat ook de daling van de binnenlandse vraag weerspiegelt).

De VS gaan door met het aanscherpen van de beperkingen op high-tech gerelateerde investeringen en strategische uitvoer in/naar China in het kader van de zogenoemde High Fence, Small Yard-strategie. Tijdens een recent bezoek aan Beijing drong de Amerikaanse minister van Financiën Yellen er bij China op aan om de recente opleving van de Chinese uitvoer van technologische producten op het vlak van de schone energie terug te schroeven en zich in plaats daarvan te richten op het stimuleren van de binnenlandse consumptie. De Amerikaanse regering zal ook voorstellen doen voor de invoering van 25%-tarieven op bepaalde staal- en aluminiumproducten afkomstig uit China. Ook de EU heeft haar bezorgdheid geuit over de negatieve effecten van de overcapaciteit in de Chinese verwerkende industrie (zie bijvoorbeeld hier) en onderneemt verschillende acties om de risico’s voortvloeiende uit de de handels- en investeringsrelatie met China te mitigeren. De Chinese autoriteiten hebben deze beschuldigingen weerlegd door te stellen dat de forse toename van de Chinese high-tech uitvoer gedreven wordt door een sterke wereldwijde vraag, helpt bij het omlaag komen van de inflatie, en mondiaal bijdraagt aan het bereiken van de klimaatdoelen.

Link magazine februari/maart 2024 Thema: Verdienmodel van de toekomst voor de BV Nederland. Lees Link magazine digitaal of vraag een exemplaar op bij mireille.vanginkel@linkmagazine.nl

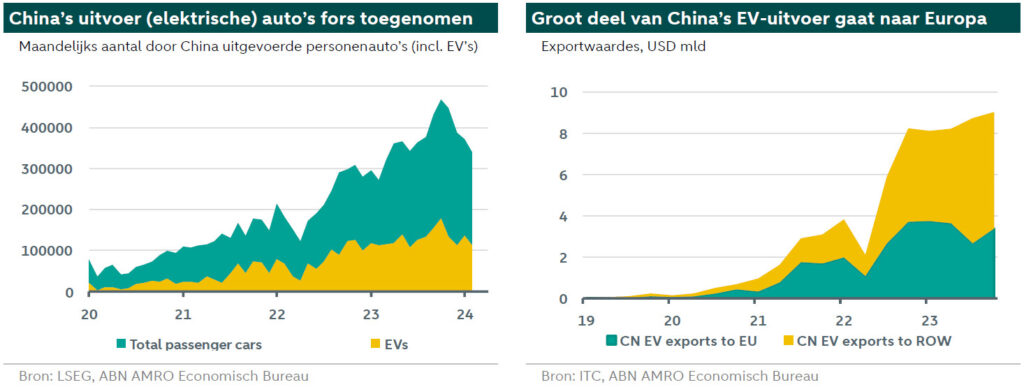

…met elektrische auto’s (EV’s) als duidelijk voorbeeld

Het meest opvallende voorbeeld in deze lopende handelsconflicten heeft waarschijnlijk betrekking op elektrische auto’s (EV’s), zie ook de eerdere berichtgeving in onze Visie op de Wereldeconomie 2024 en onze eerdere China-special. Vorig jaar groeide China snel uit tot ‘s werelds grootste exporteur van personenauto’s en haalde het Japan in. Traditionele auto’s (met verbrandingsmotor) uit China zijn meestal bestemd voor Rusland, Mexico en andere opkomende markten, maar het grootste deel van de EV-export gaat naar Europa. Het aandeel van in China geproduceerde EV’s (Chinese merken en buitenlandse merken geproduceerd in China) in de jaarlijkse verkoop in de EU is gestegen van 10% in 2020 tot ongeveer 20% in 2023, en zou dit jaar kunnen stijgen tot 25% – waarbij het aandeel van Chinese merken snel toeneemt. (1)

De Westerse autoriteiten blijven niet besluiteloos toekijken naar wat zij zien als oneerlijke Chinese handelspraktijken. In vervolg op een onderzoek naar China’s EV-industrie dat in september 2023 van start ging, verklaarde de Europese Commissie onlangs dat ze voldoende bewijs had gevonden dat EV’s die uit China werden geïmporteerd, onderhevig zijn aan allerlei soorten subsidies. Verwacht wordt dat de Commissie in juli 2024 een invoertarief van 25% zal voorstellen (ten opzichte van de huidige standaard 10%) en dat dit verhoogde invoertarief uiteindelijk in november van dit jaar zal worden geïmplementeerd. De VS heeft ook een eigen onderzoek aangekondigd naar de Chinese EV-sector, met als argument de nationale veiligheid, hoewel de Amerikaanse import van EV uit China relatief klein is in vergelijking met de EU.

Evenwichtige aanpak in bescherming industrieën verwacht, maar er zijn risico’s

Extra invoertarieven zouden het deflatoire effect van het huidige wereldwijde aanbodoverschot (gedomineerd door China) tot op zekere hoogte verminderen, hoewel dit effect klein zou zijn als de tarieven slechts op één of enkele sectoren zouden worden toegepast. Een andere kanttekening is dat tarieven mogelijk niet zo effectief zijn als beleidsmakers hopen, omdat ze meestal leiden tot ontwijking. De China-specifieke tarieven die de VS in 2018 instelde, leidden bijvoorbeeld tot handelsverlegging via landen als Vietnam of Mexico. Opvallend in dit opzicht: enkele Chinese autofabrikanten zijn in gesprek met bepaalde EU-overheden (bijvoorbeeld Hongarije, Italië) om de autoproductie-faciliteiten in deze EU-landen uit te breiden. In ons basisscenario gaan we ervan uit dat beleidsmakers een evenwichtige aanpak zullen blijven kiezen om hun opkomende technologische industrieën te blijven beschermen, daarbij rekening houdend met mogelijke additionele vergeldingsmaatregelen door China en met het feit dat China op de langere termijn nodig kan zijn in de wereldwijde energietransitie. Er zijn echter risico’s (voor de mondiale inflatie en groei) samenhangend met een eventuele intensivering van de tarievenoorlogen, bijvoorbeeld onder een mogelijke tweede Trump-regering. De Amerikaanse presidentskandidaat heeft immers gedreigd met de invoering van een breed universeel importtarief van 10% en hoge China-specifieke tarieven als hij opnieuw zijn intrek zou nemen in het Witte Huis

.